AYX爱游戏- 爱游戏体育官网- APP下载S基金专题 双重视角下的基金退出策略:海内外并购与S比较研究

2026-01-02AYX爱游戏,爱游戏体育,爱游戏体育官网,爱游戏APP下载近年来,全球产业结构加速调整,私募股权市场一度面临退出渠道收窄、存量资产积压等结构性矛盾。据统计,中国2014-2017年间设立的私募股权基金中约70%的投资项目尚未实现退出;与此同时,美国VC二级市场的交易规模已反超IPO,成为重要的退出渠道。在此背景下,国内政策信号积极,2025年1月国务院发布《关于促进政府投资基金高质量发展的指导意见》(〔2025〕1号),明确鼓励发展私募股权二级市场基金(S基金)和并购基金,以优化退出机制。

并购基金与S基金是解决退出难题的两类重要工具,前者通过控股收购与深度赋能提升企业价值,后者通过交易基金份额或资产包为市场提供流动性。尽管两者的运作逻辑有所不同,但在以美国为代表的成熟市场中已形成有效协同;此外,海内外市场在资本结构、发展阶段上亦呈现显著差异。为此,本文多维度梳理并购基金与S基金的区别与联系,以及两者在海外成熟市场与国内市场的不同特征,以期为我国私募股权市场退出机制优化提供参考。

并购基金(M&A Fund)起源于20世纪60年代的美国,是指以获取企业控制权为核心目标,通常将不低于50%的基金认缴规模配置于控股型收购的私募股权基金,核心逻辑是“收购-整合-增值-退出”。其特点包括:高风险与高收益并存,并购基金通过提升企业价值获取高收益,但需要较长时间,且能否成功存在不确定性;存续期限较长,一般从投入到退出要5到10年时间;海外主要采用杠杆收购,基金管理人以少部分自有资金出资,大部分资金来源于债权融资;退出渠道多样化,如股权转让、重组后上市或回购等;偏好成熟期企业,尤其是已形成规模但价值被低估的企业。

S基金(Secondary Fund)起源于20世纪80年代的美国,是以受让二手私募基金份额或私募基金所投标的为投资策略,主要从投资者手中收购基金份额、投资组合或出资承诺的一类私募基金产品。S基金为原投资者提供退出渠道,使其在投资期限未满时能够提前回笼资金;同时为新投资者创造以折扣价获取成熟资产、缩短投资周期的机会。S基金的交易类型多样,包括LP主导型(如份额直接转让)、GP主导型(如接续基金)和底层资产直接交易(单一资产或资产包转让)等。海外S基金市场已发展成熟,国内则处于崛起阶段,国资成为核心参与主体之一。

在美国成熟的私募股权市场中,并购基金与S基金虽分属不同策略类别,却在资产流转、资本循环等维度构成了功能耦合与生态协同。具体而言,二者的协同体现在以下三个方面:

一方面,并购基金是S基金的主要“资产供给端”。据Greenhill报告,2025年上半年海外S市场交易中约71%的标的为并购基金相关资产。这是由于相较于VC/Growth基金的资产,并购基金偏好成熟期企业,资产风险更低、信息披露更充分,且交易定价及其稳定性均普遍高于VC/Growth基金,因此并购基金成为海外S交易的主要资产类型。

另一方面,并购基金推动海外S市场的交易结构演进,是催化LP份额交易向接续重组模式演变的关键驱动力。海外大型并购基金的现金流大多遵循“J曲线”效应,预期需要较长时间(部分超过7年)才能收回投资并产生收益。随着基金进入后期阶段,部分资产尚未退出但管理人希望延长价值释放周期,其典型操作即由原并购基金GP发起新S基金,将尚未退出的优质资产(多为控股型并购项目)转入新载体,既延长了资产持有期,又为原LP提供退出通道。因此,并购基金规模的不断扩大,也促进了近年来海外GP主导型S交易的迅猛发展。

海外并购基金以产业资本并购(转售给战略投资者)、PE二次收购(Secondary Buyout)为主流退出渠道,两者作为“终极收购者”的占比超90%。但是,并购基金平均存续周期长,LP面临流动性压力和DPI考核压力,促使大量LP通过S交易提前退出,为原基金提供非稀释性流动性解决方案,维持投资组合的长期价值。同时,在PE二次收购场景中,S基金常以专业投资者身份承接并购基金持有的成熟企业资产。

美国头部机构(如KKR、Blackstone、Ardian、Lexington Partners等)往往同时布局并购基金与S基金,实现资金循环与资产生命周期管理。可见成熟市场中并购基金与S基金存在深度耦合,独立分析任一类型将难以把握私募股权生态的全貌,因此本文将二者进行比较分析,以期更好地理解并购基金与S基金在承接退出难题中的功能与作用。

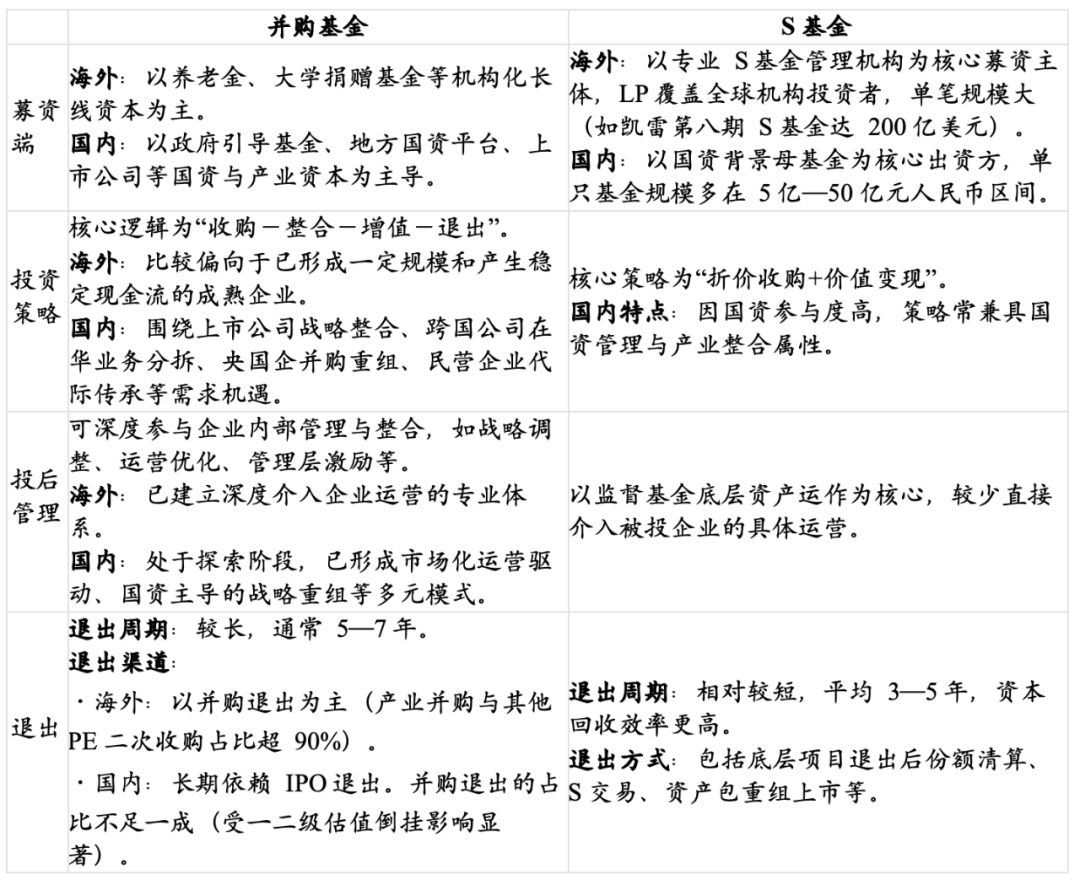

并购基金与S基金在募投管退的各流程存在运作模式差异,也有相似之处。从募资环节看,两类基金在海外市场均以耐心机构资本为主要资金来源;在国内市场上国资与产业资本是主要出资方,国资类LP占比超80%。从投资环节看,并购基金以“收购-整合-增值-退出”为核心逻辑;S基金以“折价收购+价值变现”为主要策略,聚焦存量资产的高效盘活。此外,由于国资的高参与度,两类基金在国内市场往往具有国资管理与产业整合的属性。从投后管理看,并购基金倾向于深度介入被投企业的内部管理与资源整合;S基金以监督底层资产运作为主,较少直接介入企业运营。从退出环节看,并购基金的退出周期较长,通常为5—7年。美国股权投资市场以并购类方式为绝对主流退出途径,而中国长期依赖IPO实现退出。S基金的退出周期相对较短,平均为3—5年,资本回收效率更高。退出方式包括底层项目退出后的份额清算、S交易、资产包重组上市等。具体可见下表:

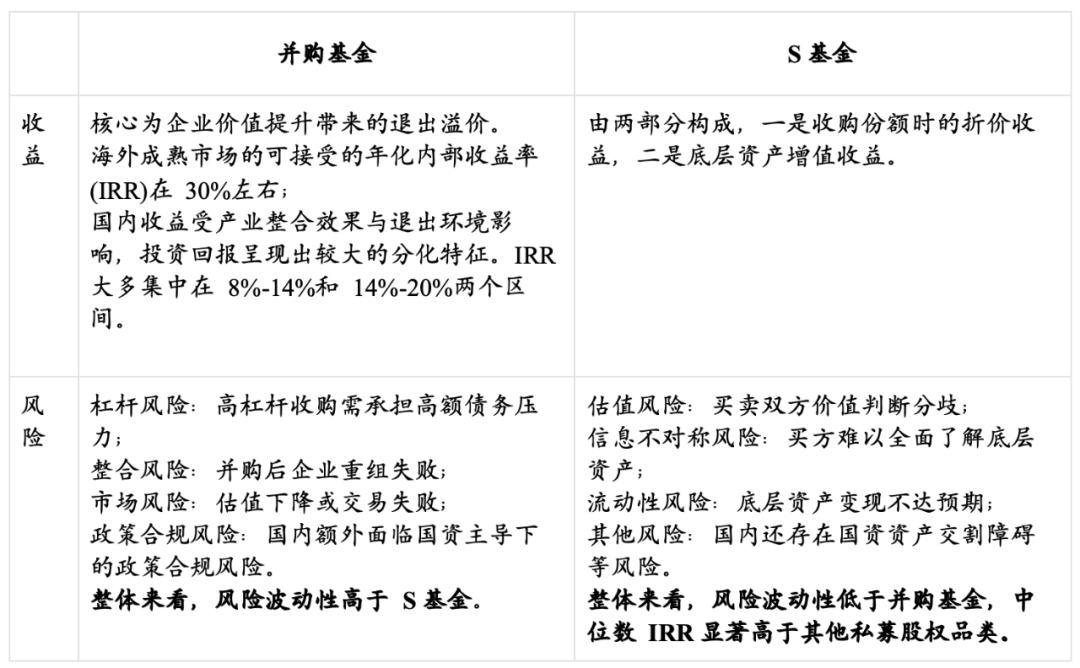

并购基金的收益主要来源于企业价值提升带来的退出溢价,核心风险包括杠杆风险、整合风险和市场风险,国内还需关注国资主导下的政策合规风险。S基金的收益由收购份额时的折价收益、底层资产增值带来的收益两部分构成,面临估值风险、信息不对称风险和流动性风险,国内市场还存在交易对手方违约、资产交割障碍等风险,但整体风险波动性低于并购基金。具体可见下表:

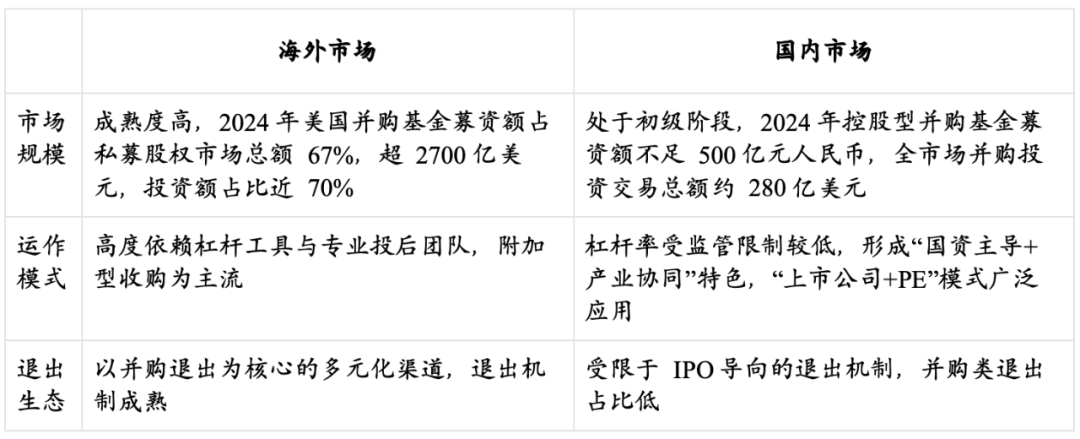

从市场规模看,并购基金在海外私募股权市场占据主导地位,在国内市场体量较小。根据LP投顾发布的报告,2024年美国并购基金募资额占本土私募股权市场总额的67%(规模超2700亿美元),投资额占本土私募股权市场总投资额的近70%,全年并购投资交易额约6900亿美元,私募股权市场通过并购类途径实现退出的案例占比超95%。相比之下,中国2024年控股型并购基金募资额不足500亿元人民币,全市场并购投资交易总额约280亿美元,2023-2025年间通过并购退出的案例占比不足25%,远低于美国,市场仍处于初期发展阶段。

从交易结构看,海外并购基金主要采用杠杆收购与附加型收购模式,在国内受监管杠杆约束。海外杠杆收购通过高收益债等工具可将债务杠杆放大至7倍至8倍,附加型收购在美国PE并购交易中的数量占比已攀升至近75%。而中国并购基金则以“上市公司+PE”、产业整合滚雪球式并购、国资主导的战略性并购等模式为主,杠杆率受监管限制,仅为30%—40%,远低于美国的70%—80%。受限于杠杆率约束,中国并购基金平均管理规模不足5亿元,而美国并购基金平均规模在10亿—20亿美元之间。

海外S基金市场方面,国内S市场相对海外仍有较大发展空间。根据GreenHill报告,全球S市场交易规模在2025年上半年达到1050亿美元,较去年同期增长52%,全年预计超2000亿美元。国内S市场的规模和增速均低于海外市场,根据投中嘉川数据,2024年中国S市场完成交易395笔,规模达405.3亿元,交易规模同比增长5.5%。

交易结构方面,海外GP主导型交易成为新的增长极,国内LP主导的份额交易仍是主流。海外GP主导型交易量强劲增长,较2024年上半年增长了68%。国内Late-S交易仍是主流,但GP主导的接续交易自2024年起频现,目前受到各交易主体关注。

资产类型方面,海外S市场以并购资产为主,国内S市场以风险成长型资产为主。全球S市场2025 H1仍然以并购基金资产为主,海外并购基金资产交易占比71%,股权基金(VC/Growth)相关资产占11%。国内S市场份额交易以PE和VC基金为主,二者合计占比在90%左右。

资金方面,国内市场专业S基金作为买方的比重显著低于海外市场。海外S交易以专业S基金为主、综合性私募机构/母基金/养老金等为补充力量,根据Setter Capital数据,专业S基金管理机构占2024年海外S市场总购买额的93%。国内S交易买方以母基金、CVC/企业为主,根据投中嘉川数据,母基金交易数量占比约39%,专业S基金占比不足5%;国资及政府资金、险资、AMC等加速入场,国资成国内买方核心力量。

通过海内外并购基金与S基金的比较分析可知,构建成熟高效的私募股权市场退出生态,核心在于实现各类退出工具的有效协同与市场环境的系统培育。美国市场为我们提供了重要的经验镜鉴:其以并购基金为价值增值手段、以S基金为流动性枢纽的协同模式,形成了“价值创造-资产流转-资本循环”的良性闭环。当前中国私募股权市场正处于从“IPO依赖”向“多元退出”转型的关键阶段,美国市场的成熟经验虽具有重要借鉴意义,但受限于国内国资主导的资本结构、差异化的金融监管环境,不能简单照搬。基于国内市场特征,退出生态建设可从以下三个层面推进:

一是推动并购基金与S基金协同发展:鼓励两类基金策略的融合与互动。一方面,大力培育并购基金,提升企业内在价值,为S市场提供更多优质透明的底层资产。另一方面,积极发展S基金,尤其是鼓励GP主导的接续基金等创新交易,为并购基金提供除IPO和产业并购之外的重要退出补充,缓解流动性压力。

二是引导国资从“参与者”向“生态共筑者”转型:国资在国内市场中是不可或缺的力量,未来有望发挥其引导和定价基准作用。例如,国资背景的母基金和S基金可通过参与设立市场化S基金、规范份额估值与转让流程、试点接续交易等方式,推动交易标准化和信息披露透明化,从而吸引更多元的社会资本参与。

三是在审慎监管框架下探索杠杆工具的合理应用:鉴于国内当前的金融监管环境与市场成熟度,盲目加杠杆并不可取。在风险可控的前提下,逐步探索符合中国国情的杠杆工具和创新融资模式,同时将价值创造的核心从财务杠杆转向真正的产业整合与运营提升,或可打造健康、可持续的收益模式。

若您有意就本系列研究涉及的相关议题进一步交流或探讨,欢迎与北京股权交易中心专题研究负责人林智勤()或撰稿人刘小冬()联系。

北京股权交易中心联合市场合作机构,推出S基金专题系列分享,旨在分享私募股权基金二级市场在建设、探索过程中的经验,并结合S基金的发展趋势及交易实务、政府投资基金份额转让估值、评估实务、S基金交易的法律实务等问题进行分享和讨论,共同为私募股权二级市场以及中国S基金行业的发展贡献力量。返回搜狐,查看更多